Serbest Muhasebeci ve Mali Müşavir Murat Cihan Karabay, “karayolu ile yapılan yük taşımacılığı hizmetleri”nde 1 Mart itibarı ile uygulamaya başlanan KDV tevkifatı düzenlemesinin neler getirdiğini ve nasıl uygulanacağını anlattı:

1 Mart 2021 tarihinden itibaren uygulanmak üzere karayolu ile yapılan yük taşımacılığı hizmetleri 2/10 oranında KDV tevkifatı kapsamına alınmıştır.

KDV tevkifatı uygulaması, teslim veya hizmet bedeli üzerinden hesaplanan verginin, teslimi veya hizmeti yapanlar tarafından değil, bu işlemlere muhatap olanlar tarafından kısmen veya tamamen vergi sorumlusu sıfatıyla beyan edilip ödenmesidir.

DÜZENLEME SEKÖRDE NASIL UYGULANACAK?

Bu düzenlemeye göre; hesaplanan verginin 2/10 oranındaki kısmı yük taşımacılığı işlemini yaptıranlar tarafından vergi sorumlusu sıfatıyla beyan edilip ödenecektir. Tevkifat sonrasında kalan tutar, bir başka deyişle hesaplanan verginin 8/10’u yük taşımacılığı yapanlar tarafından tahsil edilebilecektir.

1985 yılında yürürlüğe giren “Katma Değer Vergisi Kanunu”, yaklaşık 35 yıllık bir geçmişe ve geniş bir uygulama alanına sahip bir vergi olarak karşımıza çıkıyor. Katma Değer Vergisi’nin, vergi sistemimizde önemli bir yeri var. Dolaylı vergi niteliğinde olan KDV, önemli bir vergi türü olmasını, KDV aracılığıyla toplanan vergi gelirinin toplam vergi gelirlerinin üçte birini oluşturmasından almaktadır. Uygulamada yaşanan tecrübelerin ışığında, Hazine ve Maliye Bakanlığı kanundan aldığı yetkiye dayanarak ve KDV tahsilatlarının güvence altına alınması amacıyla hareket etmekte ve bu amaç doğrultusunda adımlar atmaktadır.

16 Şubat 2021 tarih ve 31397 sayılı Resmi Gazete’de yayımlanan “35 Seri No’lu Katma Değer Vergisi Genel Uygulama Tebliği’nde Değişiklik Yapılmasına Dair Tebliğ” ile yük taşımacılığı hizmetleri, 1 Mart 2021 tarihinden itibaren, 2/10 oranında KDV tevkifatı uygulaması kapsamına alınmıştır.

Daha önce yapılan düzenlemeye göre 5/10 oranında KDV tevkifatına tabi tutulan servis taşımacılığı hizmetine ilişkin uygulama aynı şekilde devam edecektir.

HANGİ HİZMETLER 2/10 ORANINDA KDV TEVKİFATINA TABİ OLACAK?

Tebliğde yapılan açıklamalara göre karayoluyla yapılan yük taşımacılığı hizmeti alımları (kargo işletmeciliği yetki belgesi sahibi mükellefler tarafından yapılan kargo taşıma işleri hariç) KDV tevkifatına tabii olacaktır.

Kargo işletmeciliği yetki belgesine sahip, kargo taşıma işleri yapanların sundukları teslim ve hizmetler uygulamanın kapsamında değildir. Bilindiği üzere taşıma yetki belgeleri Karayolu Taşıma Yönetmeliğine göre düzenlenmektedir. Söz konusu yönetmeliğe göre kargo işletmeciliği yapanlar durumlarına göre M1, M2 ve M3 Kargo İşletmeciliği Yetki Belgesi almaktadır. Dolayısıyla bu belgelere sahip gerçek ve tüzel kişiler tarafından sunulan hizmetler KDV tevkfatına konu edilmeyecektir.

KİMLER TEVKİFAT YAPMAKLA SORUMLU OLACAK?

1 Mart 2021 tarihinden itibaren, karayolu ile yük taşımacılığı hizmetleri, her bir işlemin (bütünlük arz etmeyen ayrı ayrı her bir teslimin) KDV dahil bedelinin 1.000 TL’yi aşması halinde, 2/10 tevkifata tabii olacaktır.

Tüm KDV mükellefleri ile KDV Kanunu Genel Uygulama Tebliği’nde belirlenmiş alıcılar 2/10 oranında KDV tevkifat yapmak zorundadır.

2/10 KDV TEVKİFAT HESAPLMASI NASIL OLACAK?

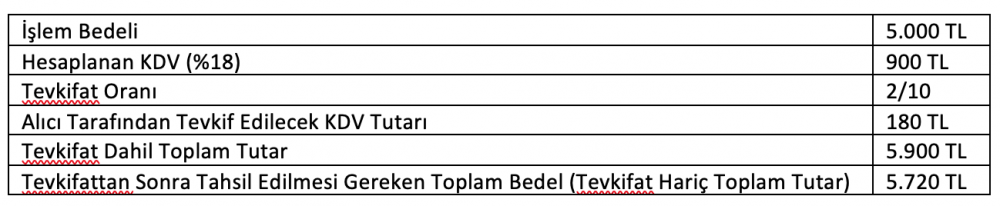

Tevkifata tabi işlemler dolayısıyla satıcılar düzenlenecek belgelerde; “İşlem Bedeli”, “Hesaplanan KDV”, “Tevkifat Oranı”, “Alıcı Tarafından Tevkif Edilecek KDV Tutarı”, “Tevkifat Dahil Toplam Tutar” ve Tevkifattan Sonra Tahsil Edilmesi Gereken Toplam Bedel (Tevkifat Hariç Toplam Tutar)” ayrıca gösterilir.

Örnek: ABC firması tarafından KDV mükellefi XYZ firmasına 5.000 TL + KDV bedelle karayolu yük taşımacılığı işi yapılmıştır.

ABC firması tarafından düzenlenecek fatura ve bilgiler aşağıdaki şekilde olacaktır:

KDV = 5.000 TL X 0,18 = 900 TL

Toplam tutar = 5.000 + 900 = 5900 TL

Tevkifat tutarı = 900 TL X 0,2 = 180 TL

Tahsil Edilecek KDV = 900 TL X 0,8 = 720 TL

Tahsil Edilecek toplam = 5.000 + 720 = 5.720 TL

1985 yılında yürürlüğe giren “Katma Değer Vergisi Kanunu”, yaklaşık 35 yıllık bir geçmişe ve geniş bir uygulama alanına sahip bir vergi olarak karşımıza çıkıyor. Katma Değer Vergisi’nin, vergi sistemimizde önemli bir yeri var. Dolaylı vergi niteliğinde olan KDV, önemli bir vergi türü olmasını, KDV aracılığıyla toplanan vergi gelirinin toplam vergi gelirlerinin üçte birini oluşturmasından almaktadır. Uygulamada yaşanan tecrübelerin ışığında, Hazine ve Maliye Bakanlığı kanundan aldığı yetkiye dayanarak ve KDV tahsilatlarının güvence altına alınması amacıyla hareket etmekte ve bu amaç doğrultusunda adımlar atmaktadır.

16 Şubat 2021 tarih ve 31397 sayılı Resmi Gazete’de yayımlanan “35 Seri No’lu Katma Değer Vergisi Genel Uygulama Tebliği’nde Değişiklik Yapılmasına Dair Tebliğ” ile yük taşımacılığı hizmetleri, 1 Mart 2021 tarihinden itibaren, 2/10 oranında KDV tevkifatı uygulaması kapsamına alınmıştır.

Daha önce yapılan düzenlemeye göre 5/10 oranında KDV tevkifatına tabi tutulan servis taşımacılığı hizmetine ilişkin uygulama aynı şekilde devam edecektir.

HANGİ HİZMETLER 2/10 ORANINDA KDV TEVKİFATINA TABİ OLACAK?

Tebliğde yapılan açıklamalara göre karayoluyla yapılan yük taşımacılığı hizmeti alımları (kargo işletmeciliği yetki belgesi sahibi mükellefler tarafından yapılan kargo taşıma işleri hariç) KDV tevkifatına tabii olacaktır.

Kargo işletmeciliği yetki belgesine sahip, kargo taşıma işleri yapanların sundukları teslim ve hizmetler uygulamanın kapsamında değildir. Bilindiği üzere taşıma yetki belgeleri Karayolu Taşıma Yönetmeliğine göre düzenlenmektedir. Söz konusu yönetmeliğe göre kargo işletmeciliği yapanlar durumlarına göre M1, M2 ve M3 Kargo İşletmeciliği Yetki Belgesi almaktadır. Dolayısıyla bu belgelere sahip gerçek ve tüzel kişiler tarafından sunulan hizmetler KDV tevkfatına konu edilmeyecektir.

KİMLER TEVKİFAT YAPMAKLA SORUMLU OLACAK?

1 Mart 2021 tarihinden itibaren, karayolu ile yük taşımacılığı hizmetleri, her bir işlemin (bütünlük arz etmeyen ayrı ayrı her bir teslimin) KDV dahil bedelinin 1.000 TL’yi aşması halinde, 2/10 tevkifata tabii olacaktır.

Tüm KDV mükellefleri ile KDV Kanunu Genel Uygulama Tebliği’nde belirlenmiş alıcılar 2/10 oranında KDV tevkifat yapmak zorundadır.

2/10 KDV TEVKİFAT HESAPLMASI NASIL OLACAK?

Tevkifata tabi işlemler dolayısıyla satıcılar düzenlenecek belgelerde; “İşlem Bedeli”, “Hesaplanan KDV”, “Tevkifat Oranı”, “Alıcı Tarafından Tevkif Edilecek KDV Tutarı”, “Tevkifat Dahil Toplam Tutar” ve Tevkifattan Sonra Tahsil Edilmesi Gereken Toplam Bedel (Tevkifat Hariç Toplam Tutar)” ayrıca gösterilir.

Örnek: ABC firması tarafından KDV mükellefi XYZ firmasına 5.000 TL + KDV bedelle karayolu yük taşımacılığı işi yapılmıştır.

ABC firması tarafından düzenlenecek fatura ve bilgiler aşağıdaki şekilde olacaktır:

KDV = 5.000 TL X 0,18 = 900 TL

Toplam tutar = 5.000 + 900 = 5900 TL

Tevkifat tutarı = 900 TL X 0,2 = 180 TL

Tahsil Edilecek KDV = 900 TL X 0,8 = 720 TL

Tahsil Edilecek toplam = 5.000 + 720 = 5.720 TL